房地产税国际比较系列(一)

作者:满燕云、何杨、刘威

内容提要:在房地产税功能定位的认识上,本文提出了需要加以重视的几个问题:第一,对于国际经验要进行分类吸收,不同类型的房地产税税制体现了功能定位的不同考虑;第二,保有环节按年征收的房地产税不应该承担过多的调节功能,其主要功能应该是为基层地方政府的公共服务融资,而调节作用可以通过流转环节的房地产特别税收实现;第三,房地产税重要性的体现,即占地方税收收入的比重不是绝对的,而是与地方政府的职能密切相关。

关键词:房地产税;功能定位;土地出让

房地产税是对土地和建筑的拥有或使用在保有环节按评估价值每年征收的一种税收。它是一种财产税,其税收收入通常由地方政府支配和使用。房地产税在发达国家,如美国、加拿大、英国是地方政府主要税收来源。实际上,这些国家都比较好地沿袭了英国财产税的制度,房地产税的共同特征都是财政分权、地方自治、私有财产保护和民主政治制度相辅相成。与此同时,许多政治制度和经济体制不同的发展中国家和转型经济国家,如南非、埃及、巴西、印度、波兰等也因地制宜地对土地和房产征收房地产税,它们的房地产税制度则呈现出了多样性的特点。由于直接对自然人财产课税,不论在哪个国家,房地产税似乎都并不是一种受人欢迎的税种。在美国,对土地和房屋征收的财产税被列为“最不受欢迎”的税收,在历史上还屡次出现“抗税”事件。为此,现在美国许多州都立法限制房地产税的税率、税收增长幅度或限制地方政府的财政支出。房地产税在全球呈现出的复杂性和多样性使得我们在做政策分析的时候不能对其一概而论,又因为该税与每一个国家的历史传统、政治文化特征、社会生活等因素高度融合,更需要对其做具体分析才能得出客观评价。

一、房地产税在不同国家(地区)的发展历程与不同的政治思想渊源

关于房地产保有环节税收的名称,各国(地区)均有所不同。美国、加拿大、韩国、南非等国家使用“财产税”这一称谓,原因在于其课税对象范围除房屋和土地外,还包括其他类型财产,如不可移动的机器设备、基础设施、游艇、私人飞机等。有一些国家(地区)对房屋和土地的保有分别征税,因此名称上分为土地税和房屋税,如澳大利亚、中国台湾地区等。此外,还有一些国家(地区)房地产税的名称与其历史相关,如中国香港地区的差饷、英国的市政税、日本的固定资产税等。房地产税是一个古老的税种,经历了漫长的发展过程。目前,在能够称为现代房地产税的国家(地区)中,其历史渊源大概可以分为几种类型:

第一类暂且称为英式房地产税,主要包括英国以及曾经属于英国殖民地的美国、新加坡、印度、南非、马来西亚、中国香港等国家或地区。这也是我们最为熟悉的境外房地产税税制。这种模式的主要特征是房地产税直接为基层地方政府公共服务筹集收入,以市场评估价值作为税基,税制较为稳定。英式房地产税制度的主要问题在于,由于纳税人“用脚投票”问题的存在,如何保证地方房地产税收入的稳定性成为了长期困扰地方政府的难题。为了防止税源流失,这些国家(地区)地方政府的主要做法是将大部分财政收入用于提供能够提高土地价值的公共物品,从而将征收房地产税的政治成本降到最低。

第二类是单一的土地税,这种模式主要是受到亨利·乔治思想的影响,也是对工业革命之后英美国家土地私有制度造成巨大贫富悬殊的一种反思,这种思想强调土地涨价归公,仅对土地征税。澳大利亚和新西兰就是深受他的影响而实行了土地税。德国的土地税制度起源于土地改革派领袖阿道夫·大马士革的土地改革思想。大马士革的土地改革思想受到了乔治思想的影响,但与乔治有些区别。乔治认为对“不劳而获的土地增值”征收土地税不仅是公平的,而且能用来支付公共支出带来社会效益,同时能产生足够的税收来代替其他扭曲生产率和经济效率的税收,促进经济发展,还能打击土地投机行为,降低土地价格、生活成本和减少贫困。大马士革注重土地用途改变产生的新增收益的分配,提出采用土地价值税(后来为土地增值税)作为土地涨价归公的手段。这一重要思想正是需要通过对土地的增值征税,将税收用于公共产品和公共服务的提供来实现。单一的土地税设想实质上是想解决非私人投资带来的土地涨价如何归公的问题。如果发生交易,则通过资本利得税性质的税种进行调节;如果不发生交易,则需要通过保有环节的税种来弥补。

第三类包括日本、韩国在内的东亚国家,其在长期的历史发展中遵循着自身对房地产的征税方式(以所得税和流转税为主)。近代以来,这些国家都受到西方制度的冲击,引进了一些西方的房地产保有环节税制,但仍然希望通过房地产税来调控房地产市场,税制变动也较大。如日本在开征保有环节的固定资产税的同时,又先后通过土地价值税和特别土地持有税来试图抑制房地产泡沫。韩国除了保有环节的财产税,先后开征了不动产控制税和综合房地产持有税来调节房地产市场。但日韩等国试图通过税收工具调节房地产价格的实践效果并不尽如人意。

第四类主要是指俄罗斯、保加利亚、罗马尼亚、波兰等转型国家,其房地产税制度改革伴随着土地的私有化改革和经济上的市场化改革,在房地产税改革进程上也具有较大的差异。如亚美尼亚、捷克、爱沙尼亚、格鲁吉亚等计划建立以市场评估为基础的财产税制度,并取得了一定的成效,但在整个地方税收收入的比重还比较低;而有的国家仍是以流转环节的房地产税收为主,市场化税基处于正在形成的过程中。转型经济国家正在经历着市场化的过程,不同产权的房屋和土地同时存在,也为房地产税改革带来了新的难题。

二、各个环节的房地产相关税种在不同国家的配置

由于房屋和土地同时具有资本、商品、财产、资源等多种属性,因此在各国的税制中,很多税种都与房地产相关。需要注意的是,在我们探讨保有环节的房地产税的功能时,不可以把它的功能与其他环节的房地产税种相混淆。比如作为资本,房地产买卖和经营产生的收入会被征收所得税或者资本利得税;作为商品,房地产交易额会被征货物和劳务税(GST)或增值税(VAT)以及印花税;作为财产,房地产的保有会被征收房地产税,一些国家对房地产等财产的继承和赠与还要征收遗产和赠与税;作为资源,房地产税中通常包括的对土地的课税,在某种程度上也可以理解为对土地资源的课税。

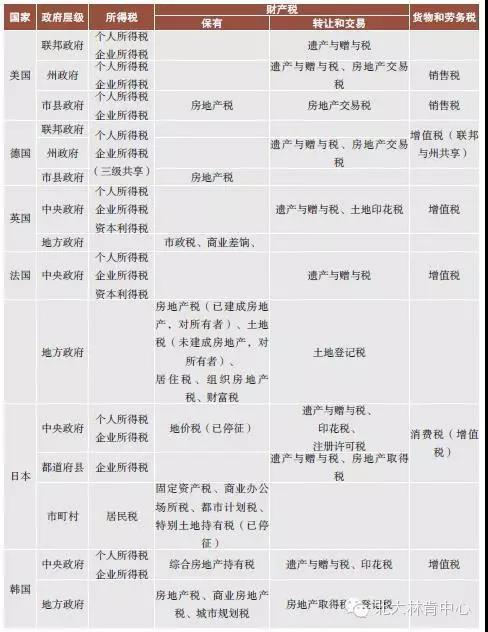

为了更加清晰地梳理和比较各国与房地产相关税收的经验,我们主要采用经济合作与发展组织(OECD)的划分方法,将各国的税种划分为六类,所得税、社会保险税、薪金和人员税、财产税、货物和劳务税以及其他税。其中,财产税编号下包括对财产每年征收的税收,即保有环节税收,同时也包括对财产转让和交易征收的税收。

通过表1对相关具有代表性国家税制中与房地产相关税收的梳理,可以发现以下几条规律性的做法:第一,各国均对房地产产生的收入征收个人所得税和企业所得税。对于实行所得税综合税制的国家,房地产租金收入通常纳入一般所得,房地产交易收入则纳入资本利得;第二,在房地产保有环节均设置了房地产税,但计税依据有所不同。其中,美国、日本、韩国采用市场评估价值,德国采用地籍价值(多年未更新)、法国和英国采用租金价值;第三,房地产转让与交易环节,房地产交易税、遗产与赠与税是普遍的做法。印花税也是比较常见的设置在房地产交易环节的税种;第四,在开征增值税的国家中,房地产的销售属于货物(资产)销售征收增值税,房地产经营出租则作为服务的提供征收增值税。对于大多数国家,如一些欧盟国家、日本,房地产交易中的土地部分不属于增值税课税范围。房地产相关的增值税更多地适用于企业间房地产交易或商业性房地产的出租和交易。对于新房的出售和住宅的出租,在一些国家可以享受增值税豁免。

表1 OECD税收分类方法下部分国家与房地产相关的税种

资料来源:笔者根据相关资料整理

三、保有环节房地产税的功能

在与房屋和土地相关的税种中,我们探讨的只是保有环节的房地产税。作为财产税,它的功能和所得税、流转税都存在着较大的区别。

(一)主要功能在于为地方政府提供公共财政收入

无论是从理论上还是从国际经验上看,房地产税最重要的作用是为地方政府提供公共财政收入。通过房地产税,地方政府可以把税收收入与当地公共服务有效地对应起来,提高公共财政支出的效率。此外,由于房地产税是地方税收,地方政府在一定程度上有支配的权力。在开征房地产税的国家中,房地产税均作为地方税,税收收入主要用于当地公共服务。而且,地方政府对于房地产税的税率、计税依据、支出等方面拥有不同程度的自主权力,体现了“地方自治”及中央-地方财政分权理念。房地产税之所以成为地方政府重要的税收收入来源,主要原因在于房地产税具有以下几个特点:第一,税收收入与支出的对应性强。房地产税收的支出主要用于为本地区提供社区卫生、道路、照明、绿化等居民能够直接享受到的公共服务,税收与公共服务具有很强的直接对应性。这种当地税收用于当地公共服务的机制能够有效地满足当地民众对公共服务的需求;第二,房地产税税源具有可观察性,便于公众对其实行严格监控,既实现税收公平,又提高税收征收率;第三,房地产税更易于征管。因为,房地产是看得见的和不能移动的,即房地产税的税源是难以对税务机关隐藏的;第四,稳定性是房地产税的又一个优势。与所得税或流转税不同,房地产税的计税依据为评估价值,并且存在着评估周期,因此在经济周期中波动小于商品价格和现金收入,从而使得房地产税收入相对稳定。

因此,与其他税种相比,无论是从财政原则、效率原则还是公平原则来看,房地产税不失为地方政府理想的收入来源。

房地产税占地方税收收入的比重高低也与地方政府的职能及收入水平密切相关。一般来说,越高的国民收入水平,房地产税占GDP的比重越高,越是地方政府税收的主要来源。如表2显示。

表2 部分国家房地产税占GDP、全国税收收入、地方税收收入的比重(单位:美元、%)

数据来源:OECD Revenue Statistics,2011[EB/OL].OECD 电子图书馆http://www.oecd-ilibrary.org/taxation/data/revenue-statistics_ctpa-rev-data-en.

(二)具有有限的收入调节功能

除了有效筹集地方政府收入外,房地产税作为财产税的一种,可以起到调节财产分配的作用。由于房地产具有资源的属性,且具有民生性,如果仅靠市场调节,很可能会产生大量房地产资源集中在少数人手中的现象,从而造成资源分配的不均以及随之而来的社会问题。通过房地产税,可以有效提高房地产保有成本,促进房地产资源的流通,促进资源分配的公平。根据理论研究,房地产税具有累进性,可以缩小房地产资产的“贫富”差异。但是随着居民拥有财产的多元化,房地产税的收入调节作用正在逐步降低。

(三)对于房地产价格的调节作用有限

房地产税对房价的影响主要是基于税收的资本化原理。资本化是指政府对财产的征税行为影响了潜在购买者对这一财产的出价。如果在一个透明、公开的市场环境下,开征房地产税一方面由于资本化效应,降低一部分资产价值;另一方面如果房地产税收入用于公共支出,又会增加一部分资产价值。房地产税对于房价的影响取决于这两个方面的均衡结果。

期望通过房地产税来调节房地产财产和资源的做法比较典型的有韩国和日本。韩国综合房地产持有税开征于2004年,征收对象是超过国民平均标准的住宅及其坐落的土地(仅针对住宅和土地,不包括其他类型财产)。综合房地产持有税以纳税人为单位,将其名下全部应税住宅和土地公示价值汇总,减去政府规定的减免额度后再乘以市场价值比率作为综合房地产持有税税基。综合房地产持有税税率采用累进制,根据课税对象的不同有不同的税率。住宅房地产税率范围为0.5%~2%,一般土地税率范围为0.5%~2%,特殊土地税率范围为0.5%~0.7%。研究发现,韩国推出的综合房地产税可能对部分高端房产造成一定影响,但对长期房价并没有起到明显的抑制作用。日本的特别土地持有税同样也没有达到预期的调控价格效果,已于2003年停征。因此,我们可以看到房地产税主要是作为地方政府公共服务融资工具具有一定优势而非调节房价的手段。

参考文献:

[1]北京大学中国经济研究中心宏观组. 中国物业税研究:理论、政策与可行性[M]. 北京:北京大学出版社, 2007.

[2]满燕云、康宇雄主编. 转型中的中国地方公共财政[M]. 北京:经济管理出版社, 2012.

[3]刘畅. 美国财政史[M]. 北京:社会科学文献出版社, 2013.

[4]何杨, 刘威. 发达国家房产税征管模式的比较与借鉴[J]. 涉外税务, 2011,(5).

[5] John E. Anderson. ”CollectingLand Value Through Public Land Leasing” in Gregory Ingram and Yu-Hung Hong eds. ValueCapture and Land Policy. Cambridge, Ma:Lincoln Institute of Land Policy, 2012.

[6]Bahl, Roy, Jorge Martinez-Vazquez,and JoanYoungman. Making the Property Tax Work: Experiences in Developing andTransition Countries [M]. Lincoln Institute of Land Policy,2008.

[7]Capozza, D. & G. Sick. Valuinglong-term leases: The option to redevelop[M].Journalof Real Estate Finance and Economics 4:209-223.1991.

[8]Mattsson. H. Site leasehold in Sweden: Atool to capture land value. In Leasing Public Land: policy debates andInternational experiences, ed. S. C. Bourassa and Y. H. Hong. Cambridge, MA:Lincoln Institute of Land Policy,2003.

作者信息:

满燕云(印第安纳大学公共与环境事务学院 美国印第安纳州布鲁明顿)

何杨(中央财经大学税务学院 北京 100872)

刘威(北京大学-林肯研究院城市发展与土地政策研究中心 北京 100871)

说明:本文刊登于《国际税收》2014年第10期。